01.07.2021 -

ՀԱՅԱՍՏԱՆԻ ՀԱՆՐԱՊԵՏՈՒԹՅԱՆ

ՕՐԵՆՔԸ

Ընդունված է 2008 թվականի հունիսի 17-ին

i

ՍՊԱՌՈՂԱԿԱՆ ԿՐԵԴԻՏԱՎՈՐՄԱՆ ՄԱՍԻՆ

Սույն օրենքի նպատակը Հայաստանի Հանրապետությունում սպառողական կրեդիտավորման պայմանագրերի կողմ համարվող կամ սպառողական կրեդիտավորումից օգտվելու ցանկություն ունեցող սպառողների իրավունքների պաշտպանությունն է, կրեդիտավորման համակարգի զարգացումը և միասնական կանոնների սահմանումը, ֆինանսական միջնորդության ավելացումը և ֆինանսական համակարգի նկատմամբ սպառողների վստահության բարձրացումը:

ԳԼՈՒԽ 1

ԸՆԴՀԱՆՈՒՐ ԴՐՈՒՅԹՆԵՐ

| Հոդված 1. |

Օրենքի կարգավորման առարկան |

i

1. Սույն օրենքը կարգավորում է կրեդիտավորման պայմանագրերից բխող հարաբերությունները, դրանց տեսակների առանձնահատկությունները և պարտադիր պայմանները, կրեդիտավորման պայմանագրերով տարեկան փաստացի տոկոսադրույքի հաշվարկման կարգը և պայմանները, կրեդիտավորողի պատասխանատվությունը, կրեդիտավորման պայմանագրերով սպառողների իրավունքները և այդ պայմանագրերի հետ կապված այլ հարաբերություններ:

2. Սույն օրենքը տարածվում է նաև մինչև 5.000.000 դրամի չափով (ներառյալ` 5.000.000 Հայաստանի Հանրապետության դրամը) և (կամ) դրան համարժեք արտարժույթով տրամադրված գյուղատնտեսական նշանակության և «Փոքր և միջին ձեռնարկատիրության պետական աջակցության մասին» օրենքով սահմանված` գերփոքր առևտրային կազմակերպություններին և անհատ ձեռնարկատերերին մինչև 5.000.000 դրամի չափով (ներառյալ` 5.000.000 Հայաստանի Հանրապետության դրամը) և (կամ) դրան համարժեք արտարժույթով տրամադրված կրեդիտների վրա, եթե այլ բան նախատեսված չէ օրենքով:↩

(1-ին հոդ. փոփ. 21.12.15 ՀՕ-4-Ն, 19.06.19 ՀՕ-93-Ն (օրենքն ունի անցումային դրույթներ) օրենքներ)

i

| Հոդված 2. |

Օրենքում օգտագործվող հիմնական հասկացությունները |

i

1. Սույն օրենքում օգտագործվում են հետևյալ հիմնական հասկացությունները.

1) կրեդիտ` պարտավորության տարաժամկետ վճարման իրավունք, վարկ, փոխառություն, ֆինանսական վարձակալություն (լիզինգ) կամ որևէ այլ համաձայնություն կամ պայմանավորվածություն, որի նպատակը ապրանքների, ծառայությունների կամ աշխատանքների ձեռքբերումը ֆինանսավորելն է.

2) կրեդիտավորող` բանկ, օտարերկրյա բանկի մասնաճյուղ, վարկային կազմակերպություն կամ գրավատուն, որը տրամադրում է կրեդիտ.

3) կրեդիտավորման պայմանագիր` գործարք, որով կրեդիտավորողն սպառողին տրամադրում կամ խոստանում է տրամադրել կրեդիտ.

i

4) մատակարար` ապրանքները վաճառող կամ ծառայություններ մատուցող կամ աշխատանքներ կատարող ֆիզիկական կամ իրավաբանական անձ.

5) տարեկան փաստացի տոկոսադրույք (Annual Percentage Rate կամ APR)` սպառողի կրեդիտավորման ընդհանուր ծախսը` արտահայտված տրամադրված կրեդիտի տարեկան տոկոսով, և հաշվարկված` հիմք ընդունելով սույն օրենքի 13-րդ հոդվածում նշված բանաձևը.

6) սպառող`↩

ա. անձնական, ընտանեկան, տնային կամ այլ օգտագործման համար նախատեսված, ձեռնարկատիրական գործունեության հետ չկապված, ապրանքներ (աշխատանքներ, ծառայություններ) պատվիրելու կամ ձեռք բերելու նպատակով կրեդիտ ստացող ֆիզիկական անձ,

բ. գյուղատնտեսական նշանակության կրեդիտ ստացող ֆիզիկական անձ կամ գյուղատնտեսական նշանակության կրեդիտ ստացող անհատ ձեռնարկատեր,

գ. կրեդիտ ստացող` «Փոքր և միջին ձեռնարկատիրության պետական աջակցության մասին» օրենքով սահմանված գերփոքր առևտրային կազմակերպություններ և անհատ ձեռնարկատերեր.

7) սպառողի կրեդիտավորման ընդհանուր ծախսը` բոլոր տոկոսներն ու այլ վճարումները, որոնք սպառողը պարտավոր է վճարել (կատարել) կրեդիտավորման համար.

8) օվերդրաֆտ` բանկի կողմից կրեդիտի տեսքով սպառողական նպատակով բանկային, ավանդային կամ այլ հաշվի վրա տրամադրված գումար կամ այդպիսի գումարի տրամադրման խոստում, այդ թվում` վճարային քարտերով.

9) վարկային քարտով կրեդիտավորման պայմանագիր` կրեդիտավորման պայմանագիր, որով կրեդիտավորողը, անկախ բանկային, ավանդային կամ այլ հաշվի առկայությունից, մշտական հիմունքներով սպառողին տրամադրում է նախապես հաստատված սահմանաչափով վերականգնվող կամ չվերականգնվող վարկային գիծ` վարկային քարտի միջոցով սպառողի գնումները, այլ վճարումները, ինչպես նաև կանխիկի պահանջը ֆինանսավորելու նպատակով.

i

10) Ֆինանսական համակարգի հաշտարար` «Ֆինանսական համակարգի հաշտարարի մասին» Հայաստանի Հանրապետության օրենքով սահմանված անձ:

(2-րդ հոդ. փոփ. 21.12.15 ՀՕ-4-Ն, 19.06.19 ՀՕ-93-Ն (օրենքն ունի անցումային դրույթներ) օրենքներ)

| Հոդված 3. |

Բացառություն կազմող կրեդիտավորման պայմանագրերը |

1. Սույն օրենքով սահմանված պահանջները չեն տարածվում`

1) այն կրեդիտավորման պայմանագրերի վրա, որոնց համար նախատեսված չէ որևէ տոկոսի կամ այլ հատուցման վճարում (կատարում).

2) տասնհինգ միլիոն դրամը գերազանցող կրեդիտավորման պայմանագրերի վրա.↩

| ԻՐՏԵԿ |

19.06.19 ՀՕ-93-Ն օրենքի 3-րդ հոդվածով նախատեսված փոփոխությունը հնարավոր չէ կատարել համապատասխան բառերի բացակայության պատճառով: |

i

3) «Բնակարանային հիփոթեքային կրեդիտավորման մասին» Հայաստանի Հանրապետության օրենքով նախատեսված բնակարանային հիփոթեքային կրեդիտավորման պայմանագրերի վրա, բացառությամբ «Բնակարանային հիփոթեքային կրեդիտավորման մասին» Հայաստանի Հանրապետության օրենքով նախատեսված դեպքերի.

4) վարձակալության պայմանագրերի վրա, բացառությամբ այն դեպքերի, երբ այդ պայմանագրերով նախատեսված է, որ վարձակալության օբյեկտի նկատմամբ սեփականության իրավունքն անցնելու է վարձակալին:

5) (5-րդ կետն ուժը կորցրել է 22.11.2018 թվականից` 25.10.17 ՀՕ-183-Ն օրենք)

(3-րդ հոդ. փոփ. 25.10.17 ՀՕ-183-Ն, 19.06.19 ՀՕ-85-Ն օրենքներ)

ԳԼՈՒԽ 2

ԿՐԵԴԻՏԱՎՈՐՄԱՆ ՊԱՅՄԱՆԱԳՐԵՐԸ

| Հոդված 4. |

Կրեդիտավորման պայմանագրերը |

1. Կրեդիտավորման պայմանագիրը կնքվում է գրավոր:

2. Սպառողը պարտադիր ստանում է կրեդիտավորման պայմանագրի մեկ բնօրինակ:

3. Կրեդիտավորողը պարտավոր է ապահովել, որ կրեդիտավորման պայմանագիրն առնվազն ներառի`↩

1) տարեկան փաստացի տոկոսադրույքի չափի վերաբերյալ նշում.

2) տարեկան փաստացի տոկոսադրույքը փոխելու կարգի, պայմանների և ժամկետների վերաբերյալ նշում.

3) հնարավորության դեպքում կրեդիտը մարելու նպատակով սպառողի կողմից վճարման ենթակա վճարումների, տոկոսների և այլ պարտադիր վճարների գումարի չափի, թվի, հաճախականության կամ ժամկետների, ինչպես նաև այդ վճարումների ամբողջ (ընդհանուր) գումարի չափի վերաբերյալ նշում.

4) ապահովագրության, գնահատման և այլ օժանդակ ծառայությունների գնի մասին նշում, եթե այդ օժանդակ ծառայություններից օգտվելը կրեդիտավորման պայմանագիրը կնքելու կամ գովազդվող տարեկան փաստացի տոկոսադրույքը ստանալու նախապայման է, և այդ ծառայությունների շահառուն կրեդիտավորողն է, կամ կրեդիտավորողը սահմանում է այն անձանց շրջանակը, որոնց հետ սպառողն իրավունք ունի կնքելու օժանդակ ծառայությունների մատուցման պայմանագրեր.

5) սպառողի կողմից իր պարտավորությունները չկատարելու կամ ոչ պատշաճ կատարելու համար կրեդիտավորողի կողմից կիրառվող պատասխանատվության միջոցների (տուժանքի կամ սպառողի վիճակը վատթարացնող ցանկացած այլ միջոցների), դրանց կիրառման դեպքերի և կարգի վերաբերյալ նշումներ.

i

6) սույն օրենքի 10-րդ հոդվածում նշված սպառողի իրավունքի վերաբերյալ նշում.

7) մտածելու ժամանակի մասին նշում.

8) ըստ կրեդիտավորման պայմանագրի տեսակի` սույն օրենքով և Հայաստանի Հանրապետության կենտրոնական բանկի (այսուհետ` Կենտրոնական բանկ) նորմատիվ իրավական ակտերով սահմանված տեղեկությունների, պայմանների, կարգի և ժամկետների վերաբերյալ նշումներ:

3.1. Կրեդիտավորման պայմանագրում սպառողը ձեռագրով, իսկ էլեկտրոնային եղանակով պայմանագիր կնքելու դեպքում` էլեկտրոնային եղանակով տպագրելու միջոցով գրում է, որ գիտակցում է տարեկան փաստացի տոկոսադրույքի չափը` նշելով այդ տոկոսադրույքը:

4. Կենտրոնական բանկն իր նորմատիվ իրավական ակտերով կարող է կրեդիտավորման պայմանագրերում բացահայտվող որոշ տեղեկությունների համար սահմանել պարտադիր կիրառման ենթակա տեքստեր կամ օրինակելի տարբերակներ կամ այլ նվազագույն պահանջներ:

5. Կրեդիտավորման պայմանագրի պայմանները պետք է շարադրվեն պարզ գրական հայերենով:

(4-րդ հոդ. փոփ. 03.06.20 ՀՕ-288-Ն, 27.10.20 ՀՕ-471-Ն (օրենքն ունի անցումային դրույթներ) օրենքներ)

| Հոդված 5. |

Ապրանքների, ծառայությունների և աշխատանքների գնումը ֆինանսավորելու նպատակով կրեդիտավորման պայմանագրերը |

1. Բացի սույն օրենքի 4-րդ հոդվածի 3-րդ մասով նախատեսված պայմաններից և նշումներից, ապրանքների, ծառայությունների և աշխատանքների գնումը ֆինանսավորելու նպատակով կրեդիտավորման պայմանագրերը ներառում են`

1) կրեդիտավորման պայմանագրով ֆինանսավորվող ապրանքների, ծառայությունների կամ աշխատանքների նկարագրությունը.

2) կրեդիտավորման պայմանագրով ձեռք բերվող ապրանքի, ծառայության կամ աշխատանքի գինը, ինչպես նաև նույն ապրանքի, ծառայության կամ աշխատանքի գինը` առանց կրեդիտավորման (cash price).

3) նախավճարի կամ ապահովման միջոց համարվող դեպոնացվելիք այլ գումարի չափը.

4) տարաժամկետ վճարումների կամ կանխավճարների և այլ վճարների չափը և դրանց վճարման ամսաթիվը, ամիսը և տարին.

5) այն դեպքում, երբ պայմանագրի կնքման պահին ապրանքների նկատմամբ սեփականության իրավունքը սպառողին չի անցնելու, ապա այդ ապրանքների սեփականատիրոջ վերաբերյալ տեղեկություններ, ինչպես նաև այդ ապրանքների սեփականության իրավունքը սպառողին անցնելու կարգն ու պայմանները.

6) պարտավորության կատարման ապահովման միջոցի նկարագրությունը դրա առկայության դեպքում.

7) այն դեպքում, երբ սպառողը պարտավոր է կրեդիտավորման պայմանագրի գործողության ընթացքում հատուկ հաշվի վրա միջոցներ դեպոնացնել, ապա կրեդիտավորման պայմանագիրը պետք է նաև տեղեկություններ պարունակի դեպոնացվելիք միջոցների չափի, ժամկետների, դրանց օգտագործման կարգի և այլ պայմանների մասին.

8) այն դեպքում, երբ սույն հոդվածի 3-րդ և (կամ) 4-րդ կետերում նշված պայմաններն ու տեղեկությունները հնարավոր չէ կրեդիտավորման պայմանագրի կնքման պահին որոշել, ապա կրեդիտավորման պայմանագիրը տեղեկություններ է պարունակում դրանք որոշելու կարգի ու պայմանների մասին:

| Հոդված 6. |

Վարկային քարտերով կրեդիտավորման պայմանագրերը |

1. Բացի սույն օրենքի 4-րդ հոդվածի 3-րդ մասով նախատեսված պայմաններից և նշումներից, վարկային քարտերով կրեդիտավորման պայմանագրերը ներառում են`

1) վարկային քարտով տրամադրվող կրեդիտի առավելագույն սահմանաչափը.

2) կրեդիտի վերադարձման պայմանները կամ դրանց որոշման կարգը:

2. Վարկային քարտը կարող է տրամադրվել սպառողին միայն վերջինիս գրավոր համաձայնության առկայության դեպքում:

| Հոդված 7. |

Օվերդրաֆտ պարունակող կամ օվերդրաֆտի համար հիմք համարվող պայմանագրերը |

1. Բացի սույն օրենքի 4-րդ հոդվածի 3-րդ մասով նախատեսված պայմաններից և նշումներից, օվերդրաֆտ պարունակող կամ օվերդրաֆտի համար հիմք համարվող պայմանագրերը ներառում են`

1) օվերդրաֆտի առավելագույն սահմանաչափի մասին նշում.

2) օվերդրաֆտի օգտագործման և վերադարձման պայմանների մասին նշում.

3) օվերդրաֆտ պարունակող կամ օվերդրաֆտի համար հիմք համարվող պայմանագիրը լուծելու ընթացակարգը, պայմաններն ու ժամկետները:

| Հոդված 8. |

Սույն օրենքի կարգավորման առարկա համարվող այլ կրեդիտավորման պայմանագրերը |

1. Բացի սույն օրենքի 4-րդ հոդվածի 3-րդ մասով նախատեսված պայմաններից և նշումներից, սույն օրենքի կարգավորման առարկա համարվող այլ կրեդիտավորման պայմանագրերը ներառում են`

1) տրամադրվող կրեդիտի առավելագույն սահմանաչափը.

2) պարտավորության կատարման ապահովման միջոցի առկայության դեպքում դրա նկարագրությունը.

3) կրեդիտի օգտագործման և վերադարձման պայմանները:

ԳԼՈՒԽ 3

ՍՊԱՌՈՂԻ ԻՐԱՎՈՒՆՔՆԵՐԸ

| Հոդված 9. |

Կրեդիտավորման պայմանագիրը լուծելու սպառողի իրավունքը |

i

1. Սպառողն իրավունք ունի առանց որևէ պատճառաբանության միակողմանիորեն լուծելու կրեդիտավորման պայմանագիրը դրա կնքմանը հաջորդող 7 աշխատանքային օրվա ընթացքում, եթե կրեդիտավորման պայմանագրով ավելի երկար ժամկետ նախատեսված չէ (մտածելու ժամանակ): Այդ դեպքում սպառողը պարտավոր է կրեդիտի գումարը օգտագործելու համար կրեդիտավորողին վճարել տոկոսներ, որոնք հաշվարկվում են կրեդիտավորման պայմանագրով նախատեսված տարեկան փաստացի տոկոսադրույքին համապատասխան: Կրեդիտավորման պայմանագրի լուծման հետ կապված որևէ այլ հատուցում սպառողից պահանջվել չի կարող:

2. Սպառողն իրավունք ունի սույն հոդվածի 1-ին մասով սահմանված կարգով լուծելու կրեդիտավորման պայմանագիրը նաև այն դեպքում, երբ լուծվել է կրեդիտի միջոցով ֆինանսավորվող առքուվաճառքի կամ ծառայությունների մատուցման կամ աշխատանքների կատարման պայմանագիրը:

| Հոդված 10. |

Կրեդիտավորման պայմանագրով ունեցած պարտավորությունները ժամկետից շուտ կատարելու սպառողի իրավունքը |

1. Սպառողն իրավունք ունի կրեդիտավորման պայմանագրով ունեցած պարտավորությունները ժամկետից շուտ կատարելու (մարելու)` անկախ այն հանգամանքից, թե նման իրավունք կրեդիտավորման պայմանագրով նախատեսված է, թե ոչ:

2. Սպառողի կողմից կրեդիտավորման պայմանագրով ունեցած պարտավորությունները ժամկետից շուտ կատարելու (մարելու) դեպքում համամասնորեն նվազեցվում է սպառողի կրեդիտավորման ընդհանուր ծախսը:

3. Սպառողի` սույն հոդվածի 1-ին և 2-րդ մասերով նախատեսված իրավունքը սահմանափակող, ինչպես նաև սույն հոդվածի 4-րդ մասով նախատեսված պատասխանատվության միջոցներ սահմանող համաձայնությունն առ ոչինչ է:

4. Սպառողի` սույն հոդվածի 1-ին և 2-րդ մասերով նախատեսված իրավունքն իրականացնելու դեպքում կրեդիտավորողը չի կարող կիրառել պատասխանատվության միջոցներ (տուժանք կամ սպառողի վիճակը վատթարացնող ցանկացած այլ միջոց):

| Հոդված 11. |

Կրեդիտավորողի իրավունքները փոխանցելու հետևանքները |

1. Կրեդիտավորողի իրավունքներն այլ անձի փոխանցելու դեպքում սպառողն իրավունք ունի`

1) նոր կրեդիտավորողին ներկայացնելու այն բոլոր առարկությունները, որոնք նա ունեցել է սկզբնական կրեդիտավորողի դեմ` նոր կրեդիտավորողին իրավունքների անցման մասին ծանուցում ստանալու պահին.

2) կատարելու հանդիպակաց պարտավորությունների հաշվանց, եթե օրենքով այլ բան նախատեսված չէ:

| Հոդված 12. |

Պարտատիրոջը պահանջներ ներկայացնելու սպառողի իրավունքը |

i

1. Սպառողն իրավունք ունի «Սպառողների իրավունքների պաշտպանության մասին» Հայաստանի Հանրապետության օրենքով, այլ օրենքներով և իրավական ակտերով, ինչպես նաև պայմանագրով սահմանված պահանջները ներկայացնելու անմիջապես կրեդիտավորողին այն դեպքում, երբ`

1) ապրանքներ գնելու կամ ծառայություններ կամ աշխատանքներ ստանալու նպատակով սպառողը կրեդիտավորման պայմանագիր է կնքել մատակարար չհամարվող անձի հետ, և

2) մինչև սույն մասի 1-ին կետում նշված պայմանագրի կնքումը կրեդիտավորողի և մատակարարի միջև կնքվել է գրավոր պայմանագիր, որով կրեդիտավորողը համաձայնվել է տվյալ մատակարարի հաճախորդներին և կոնտրագենտներին տրամադրել կրեդիտ` տվյալ մատակարարից ապրանքներ գնելու կամ ծառայություններ կամ աշխատանքներ ստանալու նպատակով, կամ սպառողն ապրանքների կամ ծառայությունների կամ աշխատանքների դիմաց վճարելիս օգտագործել է կրեդիտավորողի տրամադրած վարկային քարտը, և

i

3) կրեդիտավորման պայմանագրով կամ այդ պայմանագրի հիման վրա տրամադրված կրեդիտի միջոցով գնված ապրանքները, ծառայությունները կամ աշխատանքները չեն ստացվել (մատուցվել) կամ մասնակի են ստացվել (մատուցվել) կամ չեն համապատասխանում օրենքով և (կամ) ապրանքների, ծառայությունների կամ աշխատանքների գնումն ապահովող գործարքով սահմանված պահանջներին, և

4) սպառողը բարեխղճորեն փորձել է օրենքով կամ պայմանագրով իրեն վերապահված իրավունքներն իրականացնել ու պահանջները ներկայացնել, սակայն մատակարարը օրենքով և պայմանագրով սահմանված կարգով և սահմաններում չի կատարել օրենքով կամ պայմանագրով սահմանված պարտավորությունները:

2. Եթե սպառողն իրավունք ունի ապրանքը վերադարձնելու մատակարարին և սույն հոդվածի 1-ին մասով սահմանված կարգով պահանջ է ներկայացնում կրեդիտավորողին, ապա վերջինս կարող է չընդունել ապրանքը, եթե`

1) չի պահպանվել ապրանքի փաթեթավորումը, կամ

2) ապրանքն օգտագործվել է օրենքներով, այլ իրավական ակտերով կամ ապրանքն ուղեկցող փաստաթղթերով սահմանված պահանջների խախտմամբ:

ԳԼՈՒԽ 4

ՏԱՐԵԿԱՆ ՓԱՍՏԱՑԻ ՏՈԿՈՍԱԴՐՈՒՅՔԻ ՀԱՇՎԱՐԿՈՒՄԸ

| Հոդված 13. |

Տարեկան փաստացի տոկոսադրույքի հաշվարկման բանաձևը և բացատրությունները |

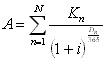

1. Տարեկան փաստացի տոկոսադրույքը հաշվարկվում է` հիմք ընդունելով հետևյալ բանաձևը.

որտեղ`

i - տարեկան փաստացի տոկոսադրույքը (APR).

A - կրեդիտի գումարը (կրեդիտավորողի կողմից սպառողին տրամադրված կրեդիտի սկզբնական գումարը).

n - կրեդիտի մարմանն ուղղված վճարի թիվը.

N - կրեդիտի մարմանն ուղղված վերջին վճարի թիվը.

Kn-կրեդիտի մարմանն ուղղված n-րդ վճարի գումարը.

Dn -կրեդիտի տրամադրման օրից մինչև կրեդիտի մարմանն ուղղված n-րդ վճարի կատարման օրն ընկած ժամանակահատվածը` արտահայտված օրերի թվով.

i -ն` տարեկան փաստացի տոկոսադրույքը, կարող է հաշվարկվել, եթե հավասարման մյուս տվյալները հայտնի են կրեդիտավորման պայմանագրից կամ այլ կերպ:

i

| Հոդված 14. |

Տարեկան փաստացի տոկոսադրույքի հաշվարկման կարգը |

1. Տարեկան փաստացի տոկոսադրույքը հաշվարկվում է կրեդիտավորման պայմանագրի կնքման պահին` ենթադրելով, որ կրեդիտավորման պայմանագիրը գործելու է պայմանավորված ժամկետում, և պայմանագրի կողմերը պատշաճ կերպով և պայմանավորված ժամկետներում կատարելու են պայմանագրով ստանձնած պարտավորությունները:

2. Այն դեպքում, երբ կրեդիտավորման պայմանագիրը պարունակում է դրույթներ, որոնք թույլատրում են տոկոսների և (կամ) սպառողի կրեդիտավորման ընդհանուր ծախսի մեջ ներառվող այլ վճարների քանակի կամ չափի փոփոխություններ կամ տատանումներ, և հնարավոր չէ այդ փոփոխություններին տալ գումարային արտահայտություն, ապա տարեկան փաստացի տոկոսադրույքը պետք է հաշվարկվի` ենթադրելով, որ տոկոսները և (կամ) սպառողի կրեդիտավորման ընդհանուր ծախսի մեջ ներառվող այլ վճարները մնալու են կայուն և կիրառվելու են մինչև կրեդիտավորման պայմանագրի գործողության ավարտը:

3. Տարեկան փաստացի տոկոսադրույքը հաշվարկելիս անհրաժեշտության պարագայում գործում են հետևյալ սկզբունքները.

1) կրեդիտավորման պայմանագրով կրեդիտի առավելագույն սահմանաչափը սահմանված չլինելու դեպքում տրամադրված կրեդիտի առավելագույն չափը մեկ միլիոն դրամն է.

2) եթե կրեդիտավորման պայմանագրով նախատեսված է, որ սպառողը կարող է կրեդիտի գումարը ստանալ մաս առ մաս կամ կարող է ընտրել կրեդիտի գումարը ստանալու պահը, ապա համարվում է, որ կրեդիտի գումարը սպառողին փոխանցվել է ամբողջությամբ կրեդիտավորման պայմանագիրը կնքելու պահին.

3) կրեդիտավորման պայմանագրով կրեդիտի վերադարձման ժամանակացույց կամ կրեդիտավորման պայմանագրի դրույթներով վերադարձման ժամկետներ և միջոցներ սահմանված չլինելու դեպքում կրեդիտի վերադարձման ժամկետը մեկ տարի է.

4) այն դեպքում, երբ կրեդիտավորման պայմանագիրը սահմանում է կրեդիտի վերադարձման մեկից ավելի ժամկետներ, ապա կրեդիտի վերադարձը կատարվում է կրեդիտավորման պայմանագրով սահմանված ամենամոտ ժամկետում, եթե այլ բան նախատեսված չէ կրեդիտավորման պայմանագրով:

4. Կենտրոնական բանկն իր նորմատիվ իրավական ակտերով կարող է սահմանել սույն օրենքի 13-րդ հոդվածով սահմանված բանաձևի և տարեկան փաստացի տոկոսադրույքի հաշվարկման բացատրություններ և օրինակներ:

| Հոդված 15. |

Սպառողի կրեդիտավորման ընդհանուր ծախսի մեջ չներառվող վճարները |

1. Սպառողի կրեդիտավորման ընդհանուր ծախսի մեջ չեն ներառվում հետևյալ վճարները.

1) օրենքով և կրեդիտավորման պայմանագրով նախատեսված պարտավորությունների չկատարման կամ ոչ պատշաճ կատարման համար վճարված կամ վճարվելիք տուժանքները և այլ վճարները.

2) այն վճարները, որոնք սպառողի կողմից ենթակա են վճարման` անկախ ապրանքների, ծառայությունների կամ աշխատանքների դիմաց վճարումը կրեդիտով կամ առանց կրեդիտի (cash price) կատարելու հանգամանքից.

3) այն վճարները, որոնք սպառողը կատարում է կրեդիտի մարման և տոկոսների վճարման նպատակով կատարվող փոխանցումների համար, ինչպես նաև այդ նպատակով բացված հաշիվների սպասարկման համար, բացառությամբ այն դեպքերի, երբ սպառողն այդ հարցերում չունի ողջամիտ այլընտրանք, և նման վճարները գերազանցում են համապատասխան վճարների համար Հայաստանի Հանրապետությունում կիրառվող միջին վճարի չափի 1.5-ապատիկը: Կենտրոնական բանկը, որպես վիճակագրական տվյալ, հայտարարում է սույն կետում նշված վճարների համար Հայաստանի Հանրապետությունում կիրառվող միջին վճարների չափը.

4) կազմակերպություններին, միություններին կամ այլ խմբերին (բացառությամբ նրանց, որոնց հիմնադիրը կամ մասնակիցը կրեդիտավորողն է) անդամակցելու կամ բաժանորդագրվելու համար նախատեսված վճարները, որոնք բխում են կրեդիտավորման պայմանագրի մաս չհամարվող պայմանագրերից նույնիսկ այն դեպքում, երբ կրեդիտի պայմանները կախված են նման անդամակցումից կամ բաժանորդագրումից.

5) ապահովագրության, գնահատման և այլ օժանդակ ծառայությունների դիմաց կատարվող վճարները, բացառությամբ այն դեպքերի, երբ այդ ծառայություններից օգտվելը կրեդիտավորման պայմանագիրը կնքելու կամ գովազդվող տարեկան փաստացի տոկոսադրույքը ստանալու նախապայմանն է, և

ա. այդ ծառայությունների շահառուն կրեդիտավորողն է, կամ

բ. կրեդիտավորողը սահմանում է այն անձանց շրջանակը, որոնց հետ սպառողն իրավունք ունի կնքելու օժանդակ ծառայությունների մատուցման պայմանագրեր:

ԳԼՈՒԽ 5

ԳՈՎԱԶԴԸ ԵՎ ՀԱՂՈՐԴԱԿՑՈՒՄԸ

1. Որևէ գովազդ, հայտարարություն, առաջարկ, օֆերտա կամ օֆերտա անելու հրավեր, որը կատարվում է կրեդիտավորողի գործունեության վայրում կամ կրեդիտավորողի կամ այլ ինտերնետային կայքում կամ զանգվածային տեղեկատվության էլեկտրոնային կամ տպագիր միջոցներով կամ գովազդի, հայտարարության, առաջարկի կամ օֆերտայի տարածման այլ եղանակով, և որը պարունակում է տոկոսների չափի կամ կրեդիտի տրամադրման վերաբերյալ որևէ այլ վճարի կամ ծախսի վերաբերյալ նշում, պետք է ներառի տարեկան փաստացի տոկոսադրույքի չափը, ընդ որում, այն դեպքում, երբ հնարավոր չէ սպառողների համար ողջամիտ ձևով հասու դարձնել տարեկան փաստացի տոկոսադրույքի չափը, ներկայացվում է դրա հաշվարկման օրինակը:

2. Հայաստանի Հանրապետությունում իրականացվող կամ ինտերնետ ցանցում տեղադրված որևէ գովազդ, հայտարարություն, առաջարկ, օֆերտա կամ օֆերտա անելու հրավեր չպետք է լինի շփոթեցուցիչ, խրթին կամ մոլորեցնող:

i

| Հոդված 17. |

Կրեդիտավորողի և սպառողի հաղորդակցումը |

1. Կրեդիտավորողի և սպառողի միջև ցանկացած հաղորդակցում, որը կապված է կրեդիտավորման պայմանագրի պայմանների կամ կողմերի միջև հաղորդակցման կարգի կամ կողմերի իրավունքների, պարտականությունների կամ պատասխանատվության սահմանման, փոփոխման կամ դադարեցման հետ կամ վերաբերում է կրեդիտավորման պայմանագրի վրա որևէ ազդեցություն ունեցող օրենքներին, նորմատիվ իրավական ակտերին կամ կրեդիտավորողի ներքին ակտերին, կատարվում է գրավոր եղանակով` էլեկտրոնային կապի միջոցով, բացառությամբ սույն հոդվածի 3-րդ մասում նշված դեպքերի: Ընդ որում, սույն մասում նշված տեղեկատվությունը համարվում է պարտադիր ներկայացման տեղեկատվություն:↩

2. Կրեդիտավորողը պարտավոր է իր կողմից կամ կրեդիտավորման պայմանագրով սահմանված պարբերականությամբ, որը չպետք է գերազանցի մեկ ամիսը, սպառողին ներկայացնել կրեդիտավորման պայմանագրից բխող սպառողի պարտավորությունների և դրանց առաջացման հիմքերի և մարումների վերաբերյալ գրավոր տեղեկատվություն, այդ թվում` սպառողի կողմից իր պարտավորությունները չկատարելու կամ ոչ պատշաճ կատարելու համար կրեդիտավորողի կողմից կիրառվող կամ կիրառված պատասխանատվության միջոցների (տուժանքի կամ սպառողի վիճակը վատթարացնող ցանկացած այլ միջոցների) սպառիչ ցանկը, դրանց կիրառման դեպքերն ու կարգը` էլեկտրոնային կապի միջոցով, բացառությամբ սույն հոդվածի 3-րդ մասում նշված դեպքերի: Ընդ որում, սույն մասում նշված տեղեկատվությունը համարվում է պարտադիր ներկայացման տեղեկատվություն:↩

3. Սպառողը գրավոր, այդ թվում` էլեկտրոնային եղանակով ներկայացված դիմումի հիման վրա կարող է հրաժարվել սույն հոդվածի 1-ին և 2-րդ մասերով սահմանված տեղեկատվությունն էլեկտրոնային կապի միջոցով ստանալու իրավունքից` պարտադիր ներկայացման տեղեկատվությունը փոստային կամ կապի այլ միջոցներով ստանալու պայմանով: Ընդ որում, սպառողն իրավունք ունի իր գրավոր դիմումով միակողմանի փոփոխելու հաղորդակցման միջոցը ոչ ավելի, քան տարին մեկ անգամ, և այդ փոփոխությունը կիրառվում է գրավոր դիմումը կրեդիտավորողի կողմից ստանալուց 30 օր հետո իրականացվող հաղորդակցման նկատմամբ: Սպառողն իրավունք ունի նաև սույն հոդվածի 1-ին և 2-րդ մասերով սահմանված տեղեկատվությունն ստանալու կրեդիտավորողի տարածքում` առձեռն, որի դեպքում կրեդիտավորողը պարտավոր է նույն տեղեկատվությունը տրամադրել սպառողին փոստային, էլեկտրոնային կամ կապի այլ միջոցներով: Սույն հոդվածի 1-ին և 3-րդ մասերով սահմանված էլեկտրոնային, փոստային կամ կապի այլ միջոցներով և առձեռն ստանալու սպառողի իրավունքը սահմանափակող պայմանը կամ համաձայնությունն առ ոչինչ է:↩

3.1. Հայաստանի Հանրապետությունում արտակարգ կամ ռազմական դրության ժամանակ սույն հոդվածով սահմանված հաղորդակցման կարգի խախտման դեպքում կրեդիտավորողն ազատվում է սույն օրենքով նախատեսված պատասխանատվությունից, եթե նման կարգի ապահովման անհնարինությունը կապված է արտակարգ կամ ռազմական դրության հայտարարման հետ:

4. (4-րդ մասն ուժը կորցրել է 11.08.2019 թվականից` 19.06.19 ՀՕ-93-Ն օրենք)↩

5. Սպառողների իրավունքների պաշտպանության նպատակից ելնելով` Կենտրոնական բանկն իր նորմատիվ իրավական ակտերով կարող է սահմանել սույն հոդվածով նախատեսված հաղորդակցման կարգ, պայմաններ, ձևեր և նվազագույն պահանջներ:

(17-րդ հոդ. փոփ. 19.06.19 ՀՕ-93-Ն (օրենքն ունի անցումային դրույթներ), 27.10.20 ՀՕ-471-Ն (օրենքն ունի անցումային դրույթներ) օրենքներ)

ԳԼՈՒԽ 6

ՍՊԱՌՈՂՆԵՐԻ ԻՐԱՎՈՒՆՔՆԵՐԻ ՊԱՇՏՊԱՆՈՒԹՅՈՒՆԸ, ՎԵՐԱՀՍԿՈՂՈՒԹՅՈՒՆԸ ԵՎ ՍՈՒՅՆ ՕՐԵՆՔԸ ԽԱԽՏԵԼՈՒ ՀԱՄԱՐ ՊԱՏԱՍԽԱՆԱՏՎՈՒԹՅՈՒՆԸ

| Հոդված 18. |

Սպառողների իրավունքների դատական, արբիտրաժային, ինչպես նաև ֆինանսական համակարգի հաշտարարի միջոցով պաշտպանությունը |

1. Սպառողների` սույն օրենքով և այլ նորմատիվ իրավական ակտերով սահմանված իրավունքները ենթակա են պաշտպանության դատական կարգով, իսկ օրենքով սահմանված դեպքերում` արբիտրաժային կարգով, ինչպես նաև Ֆինանսական համակարգի հաշտարարի միջոցով:

2. Եթե կրեդիտավորման պայմանագրի առնչությամբ կրեդիտավորողի և սպառողի միջև կնքվում է արբիտրաժային համաձայնություն, ապա կրեդիտավորողը պարտավոր է սպառողի համար բացահայտել կողմերի իրավունքների ու պարտականությունների վերաբերյալ բավարար տեղեկատվություն:

3. Սպառողների իրավունքների պաշտպանության նպատակից ելնելով` Կենտրոնական բանկն իր նորմատիվ իրավական ակտերով կարող է սահմանել սույն հոդվածի 2-րդ մասով նախատեսված տեղեկատվության նվազագույն պահանջներ և (կամ) օրինակելի ձև:

4. Կրեդիտավորողն իրավունք չունի կրեդիտավորման պայմանագրի կնքումը պայմանավորելու արբիտրաժային համաձայնության կնքմամբ:

| Հոդված 19. |

Տուգանքը` որպես կրեդիտավորողի պատասխանատվություն |

1. Կրեդիտավորողի կողմից սույն օրենքի կամ սույն օրենքի հիման վրա ընդունված իրավական այլ ակտերի պահանջները 365 օրվա ընթացքում մեկ անգամ խախտելու համար Կենտրոնական բանկը կարող է նշանակել տուգանք` երեք հարյուր հազարից մինչև հինգ հարյուր հազար Հայաստանի Հանրապետության դրամի չափով:

2. Կրեդիտավորողի կողմից սույն օրենքի կամ սույն օրենքի հիման վրա ընդունված իրավական այլ ակտերի պահանջները 365 օրվա ընթացքում երկու անգամ խախտելու համար Կենտրոնական բանկը կարող է նշանակել տուգանք` հինգ հարյուր հազարից մինչև մեկ միլիոն Հայաստանի Հանրապետության դրամի չափով:

3. Կրեդիտավորողի կողմից սույն օրենքի կամ սույն օրենքի հիման վրա ընդունված իրավական այլ ակտերի պահանջները 365 օրվա ընթացքում երեք կամ ավելի անգամ խախտելու համար Կենտրոնական բանկը կարող է նշանակել տուգանք` մեկ միլիոնից մինչև երկու միլիոն Հայաստանի Հանրապետության դրամի չափով:

4. Տուգանքը գանձվում է Կենտրոնական բանկի հայցով` դատարանի վճռով, այն դեպքում, երբ կրեդիտավորողը համաձայն չէ տուգանքի նշանակմանը կամ տուգանքի չափին: Տուգանքը գանձվում է հօգուտ Հայաստանի Հանրապետության պետական բյուջեի եկամուտների:

5. Սույն օրենքի իմաստով` սույն օրենքի կամ սույն օրենքի հիման վրա ընդունված իրավական այլ ակտերի յուրաքանչյուր պահանջի մի քանի խախտում թույլ տալու դեպքում յուրաքանչյուր խախտում համարվում է առանձին խախտում:

6. Կենտրոնական բանկն իր իրավասությունների շրջանակում պատասխանատվության միջոցներ կիրառելիս տուգանքի` որպես պատասխանատվության միջոցի կիրառման դեպքում սույն օրենքի կամ սույն օրենքի հիման վրա ընդունված իրավական այլ ակտերի խախտումների համար առաջնորդվում է սույն հոդվածով: Սույն հոդվածով սահմանված տուգանքը, որպես պատասխանատվության միջոց, Կենտրոնական բանկը կիրառում է «Հայաստանի Հանրապետության կենտրոնական բանկի մասին» Հայաստանի Հանրապետության օրենքով սահմանված կարգով:

(19-րդ հոդ. խմբ. 24.03.21 ՀՕ-141-Ն (օրենքն ունի անցումային դրույթներ) օրենք)

| Հոդված 20. |

Կրեդիտավորողի պատասխանատվությունն սպառողի առաջ↩ |

1. Այն դեպքում, երբ կրեդիտավորողի կողմից խախտվել է սպառողի` սույն օրենքով կամ դրա հիման վրա ընդունված իրավական այլ ակտերով սահմանված որևէ իրավունք, ապա սպառողն իրավունք ունի անմիջապես դիմելու դատարան, իսկ օրենքով նախատեսված դեպքում` առևտրային արբիտրաժ, ինչպես նաև Ֆինանսական համակարգի հաշտարարին:

2. Կրեդիտավորողի ծառայություններից օգտվող սպառողի` սույն օրենքով կամ դրա հիման վրա ընդունված այլ իրավական ակտերով սահմանված որևէ իրավունքի խախտման փաստը հաստատվելու դեպքում դատարանի վճռով, առևտրային արբիտրաժի կամ Ֆինանսական համակարգի հաշտարարի որոշմամբ հօգուտ սպառողի գանձվում է 300 000 (երեք հարյուր հազար) Հայաստանի Հանրապետության դրամ, բացառությամբ այն դեպքերի, երբ դատարան, առևտրային արբիտրաժ կամ Ֆինանսական համակարգի հաշտարարին դիմելու օրվա դրությամբ`↩

1) կրեդիտավորողը ձեռնարկել է սպառողի խախտված իրավունքը վերականգնելու համար անհրաժեշտ գործողությունները և

2) փաստացի վերացրել է սպառողի իրավունքի խախտումը, որը հնարավոր է վերացնել, և

3) սպառողի իրավունքի խախտման հետևանքով սպառողը փաստացի չի կրել Հայաստանի Հանրապետության քաղաքացիական օրենսգրքով սահմանված իրական վնաս, իսկ այդպիսի վնաս կրելու դեպքում այն փոխհատուցել է կրեդիտավորողը:

2.1. Սույն օրենքով կամ դրա հիման վրա ընդունված իրավական ակտերով սահմանված իրավունքի խախտումների վերացման անհնարինության դեպքում սույն հոդվածի 2-րդ մասի 1-ին և 3-րդ կետերով նախատեսված պայմանների առկայությունը բավարար է սույն հոդվածով նախատեսված բացառության կիրառման համար:

Ընդ որում, սույն հոդվածով նախատեսված` սպառողի իրավունքը չի կարող մեկնաբանվել որպես վնասների հատուցում պահանջելու` սպառողի իրավունքը սահմանափակող կամ բացառող դրույթ:

3. Եթե կրեդիտավորողը կրեդիտավորման պայմանագրում չի ներառել սույն օրենքի 4-րդ հոդվածով և դրա հիման վրա ընդունված նորմատիվ իրավական ակտերով նախատեսված` կրեդիտավորման պայմանագրում ներառման ենթակա նվազագույն տեղեկությունները (պայմանները), ապա կրեդիտավորողն իր նախաձեռնությամբ կամ սպառողի պահանջով պարտավոր է կրեդիտավորման պայմանագիրը համապատասխանեցնել սույն օրենքի 4-րդ հոդվածով և դրա հիման վրա ընդունված նորմատիվ իրավական ակտով նախատեսված պահանջներին` խախտումը հայտնաբերելու կամ սպառողի պահանջը ներկայացնելու պահից երեք աշխատանքային օրվա ընթացքում: Կրեդիտավորման պայմանագիրը սույն օրենքի 4-րդ հոդվածով և դրա հիման վրա ընդունված նորմատիվ իրավական ակտերով նախատեսված պահանջներին համապատասխանեցնելու հետ կապված բոլոր ծախսերը կրում է կրեդիտավորողը:

(20-րդ հոդ. փոփ. 25.10.17 ՀՕ-183-Ն, 19.06.19 ՀՕ-93-Ն (օրենքն ունի անցումային դրույթներ), 27.10.20 ՀՕ-471-Ն (օրենքն ունի անցումային դրույթներ) օրենքներ)

| Հոդված 21. |

Վերահսկողությունը սույն օրենքի պահանջների կատարման նկատմամբ |

1. Սույն օրենքի պահանջների կատարման նկատմամբ վերահսկողությունն իրականացնում է Կենտրոնական բանկը:

ԳԼՈՒԽ 7

ԱՆՑՈՒՄԱՅԻՆ ԴՐՈՒՅԹՆԵՐ

| Հոդված 22. |

Անցումային դրույթներ |

1. Սույն օրենքն ուժի մեջ է մտնում պաշտոնական հրապարակման օրվանից վեց ամիս հետո, բացառությամբ սույն օրենքի 12-րդ հոդվածի, որն ուժի մեջ է մտնում պաշտոնական հրապարակման օրվանից հինգ տարի հետո:

Սույն օրենքը չի տարածվում մինչև սույն օրենքի ուժի մեջ մտնելը կնքված կրեդիտավորման պայմանագրերի վրա, բացառությամբ այն դեպքի, երբ մինչև սույն օրենքի ուժի մեջ մտնելը կնքված կրեդիտավորման պայմանագրի էական պայմաններից թեկուզև մեկը փոփոխվում է: Մինչև սույն օրենքի ուժի մեջ մտնելը կնքված կրեդիտավորման պայմանագրի էական պայմաններից թեկուզև մեկը փոփոխվելու դեպքում ամբողջ կրեդիտավորման պայմանագիրը պետք է համապատասխանեցվի սույն օրենքի պահանջներին:

Կենտրոնական բանկն իր նորմատիվ իրավական ակտերով մինչև երեք ամիս ժամկետով կնքվող` մինչև 300,000 դրամի չափով սպառողական կրեդիտների համար սահմանում է պարտադիր պահանջներ և պայմաններ, վարկավորման կանոններ` հիմք ընդունելով սպառողի վարկունակության, սպառողի պարտքի և եկամտի հարաբերակցության, վարկը սպասարկելու` սպառողի ունակության գնահատման չափանիշները:

(22-րդ հոդ. փոփ. 03.06.20 ՀՕ-288-Ն օրենք)

|

Հայաստանի Հանրապետության

Նախագահ |

Ս.Սարգսյան |

|

2008 թ. հունիսի 12

Երևան

ՀՕ-122-Ն

|